中国消费者报报道(记者聂国春)“原来用广发里程券兑换国航里程的比例是10:1,现在变成了15:1,而且获得兑换服务的资格要求也从每月3笔99元消费变为每月累计消费满1万元。”日前,广发信用卡卡主黄先生对《中国消费者报》记者吐槽说,与办卡时的宣传相比,广发信用卡权益大幅缩水,他正考虑要不要销掉这张卡。

记者注意到,今年以来,多家银行的信用卡出现了权益缩水现象,引发了不少持卡人关于销卡或留卡的讨论。银行信用卡为何频频“变脸”?单方面调整是否侵害了消费者合法权益?记者进行了调查。

广发“神卡”权益缩水

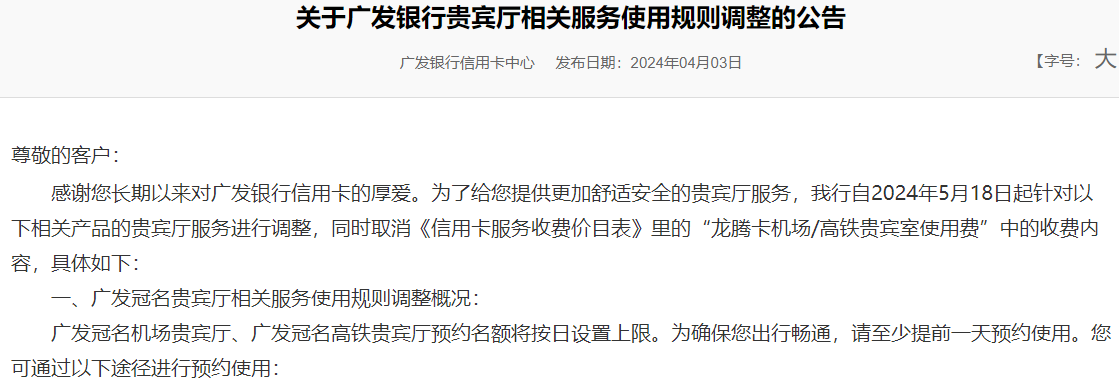

4月3日,广发银行信用卡中心发布《关于广发银行贵宾厅相关服务使用规则调整的公告》称,5月18日起,广发冠名的机场贵宾厅、高铁贵宾厅预约名额将按日设置上限,请至少提前一天预约。这一调整涉及旗下10余种信用卡,其中包括鼎极白金卡和VISA无限卡等“神卡”。

广发银行信用卡中心将对贵宾厅使用设限。资料图片

记者了解到,鼎极白金卡和VISA无限卡的年费分别为4000元和8000元,首年免年费,消费满48笔或连续绑定任一第三方支付(微信/支付宝/京东)12个月未解绑免次年年费。该卡的主要权益包括无限次广发机场/高铁贵宾厅权益、2倍积分等。有消费者认为,从无限次免费到限定预约,每日的预约上限又没有数据公布,鼎极白金卡等“神卡”的贵宾厅权益已经与办卡时的承诺差之千里。

不仅贵宾厅,记者调查发现,广发信用卡持卡人的积分权益、消费返现等权益也缩水严重。根据广发银行信用卡中心发布的公告,从4月1日起,航空里程兑换全面调整,兑换亚洲万里通里程的比例,由15:1变为25:1;兑换南航里程,由15:1变为18:1;兑换国航/东航里程,由10:1变为15:1。同时,华为车主卡消费返现从每月最高100元调整为50元。此外,广发G—Force APP将于6月28日正式下线停运。下线后,G—Force APP将停止提供所有功能服务,包括APP注册及登录、运动数据展示、交通卡信息展示及空中充值。

减权益实为控成本

记者注意到,今年以来,多家银行对信用卡权益进行了调整。

华夏银行信用卡称,该行华夏丽人•经典系列信用卡及花信年华系列信用卡的机场贵宾厅、预约挂号及陪诊服务,华夏精英悦动信用卡的健身服务从1月1日起取消。民生银行宣布,部分信用卡产品权益活动于1月1日起停止,包括积分兑换洗车服务、消费送东航里程等。上海银行发布公告称,今年起,该行高端信用卡现有增值服务及活动将进行升级和调整,其中包括:于航班计划时间两小时之前通知的航班时间变更涉及的延误将不纳入理赔范围,标准钻石卡将不再参与今年交易达标享积分兑换年费活动等。平安信用卡则于2月1日起对信用卡积分规则进行更新,仅7款信用卡保留微信、支付宝渠道交易积分,同时取消特殊场景消费多倍积分。

银行密集调整信用卡权益,原因何在?“目前银行卡收单费率偏低,发卡银行信用卡业务上的盈利点受到限制。”资深信用卡专家董峥表示,信用卡权益体系与发卡银行的业务发展有着密切的关系。此前,多家银行通过高权益模式以期达到获客、活客的目的。随着发卡银行从“重拉新、轻留存”的模式向“重留存、要效益”模式的转变,多家银行通过调高权益门槛或取消部分权益的方式,导致信用卡权益出现了缩水现象。

招联金融首席研究员董希淼认为,权益缩水与利率下降、消费金融息差缩减有一定关系,减少信用卡权益也是银行控成本的方式之一,有利于缓解息差压力。另外,自2023年7月信用卡新规公布后,信用卡进入存量竞争时代,这也倒逼机构调整权益配置和营销模式,进入精细化管理阶段。

单方面调整涉嫌违约

机场贵宾厅、积分兑换、生日礼遇……这些不仅是信用卡拉新时的承诺,也是增强用户粘性的重要手段。信用卡权益大幅缩水,是否侵犯了消费者的合法权益呢?

记者了解到,因为银行信用卡中心将积分兑换航空里程权益比例由25:1调整为50:1,兑换额度由10万里程/年降为5万里程/年,信用卡用户郝先生将某银行信用卡中心诉至北京市朝阳区人民法院。法院审理认为,信用卡消费积分系银行为扩大其信用卡市场份额、刺激持卡人进行信用卡消费而设定的一种激励措施。积分奖励及使用规则,对于消费者是否使用信用卡支付以及使用哪家银行的信用卡进行支付,均具有明显的影响,并构成了消费者合理的预期利益,调整规则应当本着公平、诚信,且符合消费者合理预期的原则进行。在银行未尽到充分的提示说明义务的情况下,银行不应享有对积分兑换规则的任意修改权。

2023年7月7日,朝阳区法院宣判,认定该银行信用卡中心违约。随后,该银行信用卡中心按照法院判决的兑换比例,为郝先生完成了大部分航空里程的兑换。朝阳区法院向监管部门和银行发送司法建议书,建议强化消费者权益保护理念,加强业务规范性审查,合理行使合同条款解释权及修改权等。

中国人民大学法学院教授、博士生导师刘俊海在点评该案时表示,信用卡项下的领用合约、章程,均属于格式条款,如果得以善用,可以大幅降低交易成本,如有不公平的内容,就变成了霸王条款。该判决弘扬了契约精神,旗帜鲜明地惩治了失信行为,保护了消费者的知情权、选择权和公平交易权。

董峥表示,权益只是用卡环节中的一种“羊毛”,消费者应秉持“合理消费,适度办卡”的原则使用信用卡,不应为了某些权益而开卡。

北京两高律师事务所律师董正伟表示,银行为了吸引消费者办理大额信用卡,对不同类型的信用卡权益作出不同的约定,“按照《民法典》合同篇的规定,合同的制定和修改应当遵循双方协商一致的原则,银行信用卡变更积分规则,未经持卡人同意,属于违约行为”。

“权益缩水是银行不诚信的表现。”董正伟说,多数持卡人信用卡额度不是很高,积分累计数量较少,兑换不了商品,对于信用卡权益的概念比较模糊,权益受损也不知情,但是,这不等于银行可以无视消费者的合法权益。

“监管部门应该立规矩。例如,规定在使用规则调整时充分告知持卡人,保证使用规则调整后权益不减少,并对权益受损的持卡人作出补偿。”董正伟表示,持卡人一旦发现大量信用卡权益缩水,可以向银行或监管机构反映,还可以通过法律途径维护权益。

记者手记

权益调整要兼顾公平

信用卡权益是银行在办理信用卡时对消费者的承诺,即允许消费者在未来以某种量价关系,或者在未来一段时间免费享有某种权益。它可能是商品,比如积分换购,也可能是服务,比如机场贵宾厅。该承诺可能不是即时生效的,也不是一次性的,其核心是以免费或者优惠的价格或服务,激励消费者使用该行信用卡。

为了获得这些权益,持卡人要么努力刷卡消费,要么办理年费不菲的高端信用卡,付出了很多。当银行取消某项服务权益,或者积分兑换规则缩水,就好像日常买东西时,说好的赠品或者第二件半价优惠没了,消费者显然不能接受这种“变脸”。

当然,权益服务的价格不是一成不变的,因此,银行调整信用卡权益也无可厚非,但规则调整不能单方面受益。银行倒是降本了,但导致消费者的利益受损,而最终损害的还是银行的品牌声誉。

因此,信用卡权益调整时,一定要做好提前告知,要做好新老划断,不能让持卡人在规则调整前的积分利益受损。如果是服务取消的,要作出适当补偿,比如返还当年持卡人缴纳的年费。只有兼顾公平,才能实现双赢。(聂国春)